В течение 5-ти последних лет Индекс широкого рынка Московской биржи (IMOEX) колебался в диапазоне +40% до -40% относительно уровня начала «пятилетки». И закончил IMOEX 5 лет торгов почти на «0», вернее -5%.

Предыдущий год торгов - 2024 год, Российский рынок локально смотрел в основном вниз. Он метался, как сайгак в коридоре от +9% до -25%. И закончил годовой период с показателем -9,5%.

Инвестиционного трека не просматривается. Но, есть определённая категория инвесторов, которая считает, что это временное явление. Понятно, что такие инвесторы являются сегодня объектом насмешек и разного рода стёба. Но, этой статьи бы не было, если бы автор тоже не верил - что текущий период открывает для инвесторов множество возможностей для создания прибыльного портфеля.

Конечно, особенно теперь, когда всё подряд отнюдь «не растёт» - выбор выгодных акций компаний требует особенно многократного анализа. И желательно с разных сторон. Поэтому, в этой статье мы представим десять наиболее перспективных акций российских компаний, которые могут принести значительный доход , как дивидендами, так и за счет роста капитализации. Мы рассмотрим их финансовые показатели, секторальную (не путать с сексуальной) принадлежность и потенциал роста.

Критерии отбора акций

При составлении списка ценных бумаг были учтены следующие критерии:

Финансовая устойчивость (выручка, чистая прибыль, долговая нагрузка).

Перспективность сектора деятельности.

История и перспектива выплаты дивидендов.

Потенциал роста капитализации.

Риски и стабильность бизнеса.

Эти акции подходят как для новичков, так и для опытных инвесторов, ориентированных на долгосрочные или спекулятивные стратегии.

Топ-10 лучших акций для инвестиций в 2025

Ренессанс

Капитал (RENI)- Краткая характеристика: Ренессанс Капитал — одна из крупнейших инвестиционно-банковских групп в России, специализирующаяся на управлении активами, страховании и консалтинге.

- Финансовые показатели: Стабильная выручка, высокая маржинальность бизнеса.

- Драйверы роста: Развитие новых продуктов и услуг, расширение клиентской базы, стабилизация и рост инвестиционного дохода от финансовых источников.

- Дивидендная политика: Компания вполне может стать дивидендной историей, обеспечивая стабильный доход.

- Прогноз: Ожидается рост капитализации на 10–15% в 2025 году.

Московская биржа (MOEX)

- Краткая характеристика: Лидер российского финансового рынка, обеспечивающий торговлю акциями, облигациями, валютой и другими финансовыми инструментами.

- Финансовые показатели: Устойчивый рост выручки благодаря увеличению объемов торгов.

- Драйверы роста: Электронная коммерция, развитие новых сервисов для инвесторов, рост рисков для российских инвесторов при инвестициях в иностранных юрисдикциях.

- Дивидендная политика: Средняя по рынку дивидендная доходность (6–8% годовых).

- Прогноз: Стабильный рост на 5–7% в 2025 году.

Сургутнефтегаз (SNGZP)

- Краткая характеристика: Одна из крупнейших нефтегазовых компаний России, известная своей эффективностью, запасами ликвидных активов и низкой долговой нагрузкой.

- Финансовые показатели: Значительные запасы углеводородов, высокая рентабельность, огромные финансовые вложения, номинированные в валюте.

- Драйверы роста: Рост цен на энергоносители, оптимизация производственных процессов, финансовая прибыль от переоценки валютных активов при девальвации рубля по отношению к долларам США.

- Дивидендная политика: Одна из самых щедрых среди российских компаний (доходность до 15%).

- Прогноз: Потенциал роста на 10–12%.

X5

Group- Краткая характеристика: Ведущая розничная сеть в России, владеющая брендами "Пятёрочка", "Перекрёсток" и "Карусель".

- Финансовые показатели: Рост выручки благодаря развитию онлайн-продаж и увеличению числа магазинов.

- Драйверы роста: Цифровизация, расширение присутствия в регионах, долгожданный переезд бизнеса в Россию, доступность акций компании для широкого круга российских инвесторов.

- Дивидендная политика: Стабильные выплаты (доходность 4–6%).

- Прогноз: Ожидается рост на 8–10%.

Магнит

(MGNT)- Краткая характеристика: Вторая по величине розничная сеть в России, фокусирующаяся на доступных ценах.

- Финансовые показатели: Стабильное увеличение продаж, эффективная система управления закупками, позволяющая получать высокую рентабельность.

- Драйверы роста: Расширение форматов дискаунтеров и магазинов «у дома», развитие электронной коммерции.

- Дивидендная политика: Высокая дивидендная доходность (6–8%).

- Прогноз: Рост на 7–9%.

ВСМПО-АВИСМА (VSMO)

- Краткая характеристика: Глобальный лидер в производстве титановых изделий для авиакосмической отрасли.

- Финансовые показатели: Рост заказов от международных клиентов, высокая маржинальность.

- Драйверы роста: Возрождение мирового авиасегмента, новые контракты, высокая вероятность снижения санкционного давления на производителя после начала урегулирования конфликта на Украине.

- Дивидендная политика: Регулярные выплаты (доходность 4–5%).

- Прогноз: Потенциал роста на 12–15%.

Норильский никель (GMKN)

- Краткая характеристика: Один из крупнейших производителей палладия и никеля в мире.

- Финансовые показатели: Высокая рентабельность, стабильные денежные потоки.

- Драйверы роста: Переход к экологически чистым технологиям, рост спроса на металлы, вероятно снижение санкционных ограничений в среднесрочной перспективе.

- Дивидендная политика: Щедрая дивидендная программа (доходность 8–10%).

- Прогноз: Рост на 10–12%.

Новатэк

(NVTK)- Краткая характеристика: Ведущая газовая компания России, сосредоточенная на производстве СПГ.

- Финансовые показатели: Растущие экспортные контракты, высокая операционная эффективность.

- Драйверы роста: Развитие новых проектов, увеличение спроса на газ.

- Дивидендная политика: Стабильные выплаты (доходность 6–8%).

- Прогноз: Рост на 10–12%.

Яндекс (YDEX)

- Краткая характеристика: Крупнейшая технологическая компания России, предоставляющая услуги в сфере интернета и искусственного интеллекта.

- Финансовые показатели: Рост выручки благодаря цифровизации и развитию новых сервисов.

- Драйверы роста: Инновации, расширение присутствия в смежных сферах.

- Дивидендная политика: Начальные выплаты, потенциал для увеличения.

- Прогноз: Рост на 15–20%.

Сбер

(SBER)- Краткая характеристика: Крупнейший банк России, развивающийся в качестве технологической компании.

- Финансовые показатели: Стабильный рост доходов, диверсификация бизнеса.

- Драйверы роста: Технологические инновации, развитие экосистемы.

- Дивидендная политика: Высокая дивидендная доходность (8–10%).

- Прогноз: Рост на 8–10%.

Распределение по секторам рынка

- Энергетика Нефть и Газ: Сургутнефтегаз, Новатэк.

- Финансы: Ренессанс Капитал, Сбер, Московская биржа.

- Информационные технологии: Яндекс, Сбер.

- Потребительский рынок: X5 Group, Магнит.

- Металлургия и Добыча: ВСМПО-АВИСМА, Норильский никель.

Каждый сектор имеет свои особенности и перспективы, что делает их привлекательными для разных типов инвесторов. Финансовый сектор может показать высокую прибыль по итогам 2024 года и рост капитализации компаний. Энергетика Нефть и Газ - многообещающий сектор по дивидендной доходности. Потребительский сектор - хорошо чувствует в себя в условиях высокой инфляции. Металлургия и Добыча - предоставляет хорошие уровни цен на перспективные активы для формирования фондов на среднесрочную и долгосрочную перспективу. Информационные технологии - ставка на рост капитализации компаний роста.

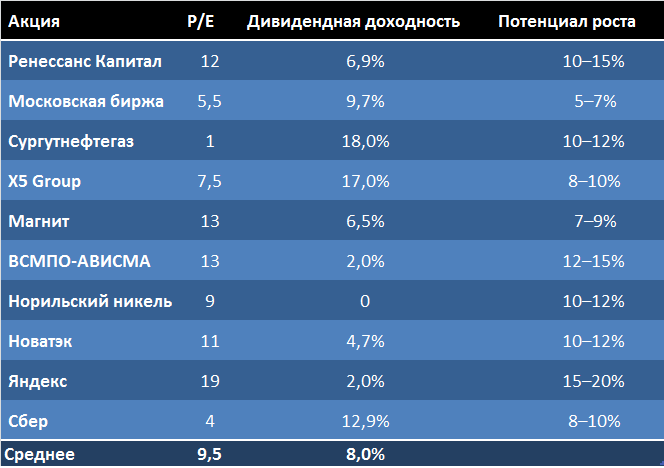

Сравнительный анализ

Визуализация двух видов прогнозной доходности выглядит так (дивидендная доходность и прогноз капитализации):

Риски и предостережения

Основные риски инвестирования в российские акции в 2025 году не блещут новизной:

Геополитическая напряженность.

Волатильность мировых цен на сырье.

Регуляторные изменения.

Для минимизации рисков рекомендуется диверсифицировать портфель и регулярно мониторить рынок. Список представленных компаний содержит Голубые фишки из 5 секторов экономики. Диверсификация присутствует.

Топ-10 акций, представленных в статье, предлагает широкий выбор для различных типов инвесторов. От высокодоходных дивидендных бумаг до перспективных технологических компаний — каждая из них имеет свой уникальный потенциал и требует отдельного изучения. Чем и заняты авторы инвестиционного портала Foxbonza.ru.

Рекомендуем начать исследование рынка и создание своего портфеля, чтобы воспользоваться возможностями 2025 года.

Приглашаем Вас в Telegram канал Foxbonza Инвестиции, посвящённый инвестициям в акции российских компаний.

Комментарии (0)