В целом, если брать только текущие показатели финансового результата отчёт получился в очередной раз хорошим, за исколючением чистой прибыли, которой нет уже на протяжении ряда лет.

Основные финансовые показатели

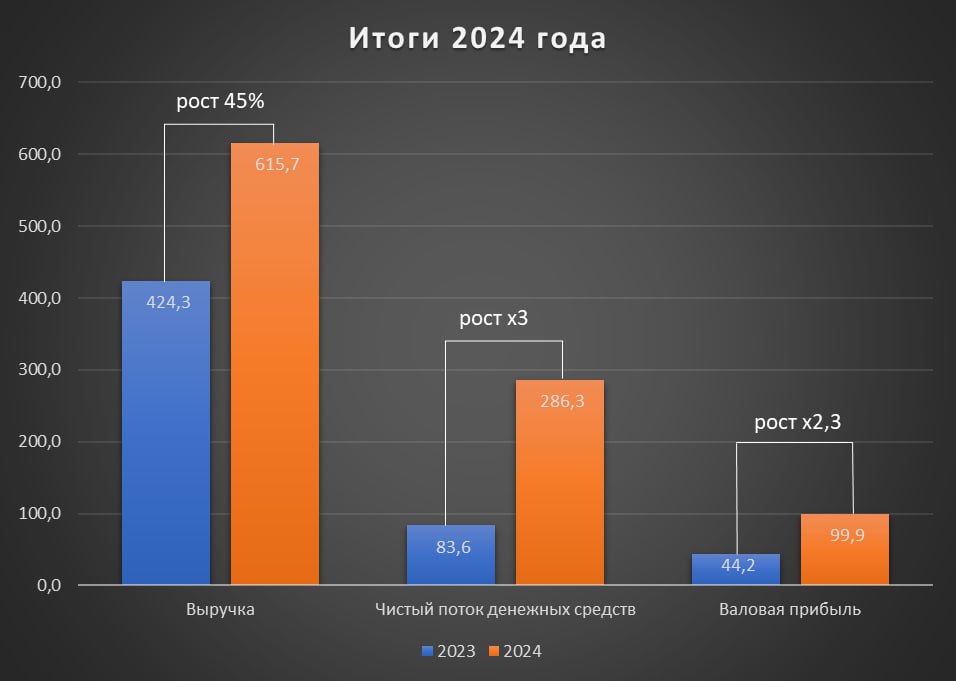

Выручка:

- 2024 г.: 615,7 млрд руб. (+45% г/г).

- 4 квартал 2024 г.: 216,6 млрд руб. (+69% г/г).

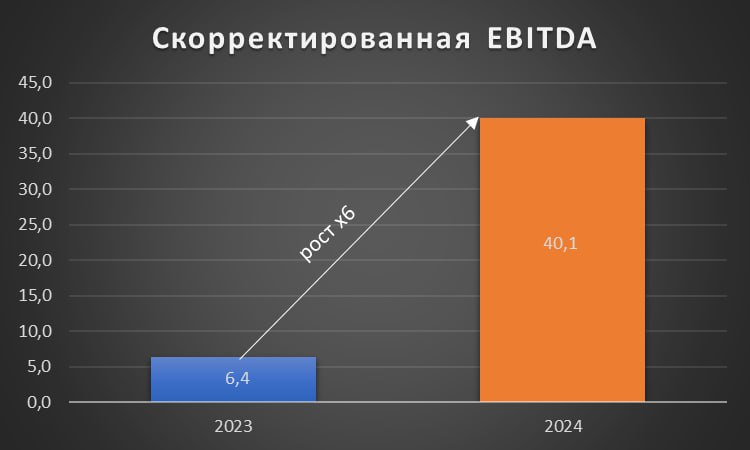

EBITDA (скорректированная):

- 2024 г.: 40,1 млрд руб. (рекордный показатель, +526% г/г).

- 4 квартал 2024 г.: 16,8 млрд руб. (+1,120% г/г).

GMV (Оборот компании, в который включены все услуги):

- 2024 г.: 2,875 трлн руб. (+64% г/г), 85% приходится на маркетплейс.

Чистый денежный поток от операций:

- 2024 г.: 286,3 млрд руб. (+242% г/г).

Ключевые показатели оценки

P/E (Цена/Прибыль)

- Проблема: По МСФО, убыток за 2024 г. составил 59,44 млрд руб. (минус), что делает P/E не применимым.

P/B

(Цена/Капитал)Капитал акционеров:

- Капитал сильно отрицательный (132 500), что делает P/B неинформативным.

EBITDA Margin (Рентабельность EBITDA) 6,5%.

- Интерпретация: Показатель низкий, но рост с отрицательного значения в 2023 г. до положительного в 2024 г. показывает прогресс.

Долг/EBITDA

- Долг/EBITDA: 18.8.

Интерпретация: Огромный показатель, указывающий на высокую долговую нагрузку.

Риски и слабые места

- Высокий долг: Долг/EBITDA ≈ 18.8 требует очень грамотного управления обязательствами.

- Убыточность по МСФО: Чистый убыток 59,44 млрд руб. может продолжает расти и отпугивать инвесторов.

- Зависимость от инвестиций: Рост GMV и EBITDA обеспечен за счет значительных вложений в инфраструктуру и финтех.

- Конкуренция: Сильная конкуренция с Wildberries, Yandex и другими игроками.

- Регуляторные риски: Развитие финтеха связано с рисками регулирования кредитных продуктов.

Сильные стороны

Очередной стремительный рост, хотя и объективно замедляющийся рост:

- GMV +64%, выручка +45%, EBITDA +526% в 2024 г.

- Клиентская база: 56,5 млн покупателей (+23%), 30,3 млн активных клиентов финтеха.

- Диверсификация бизнеса: E-commerce (основной сегмент) и финтех (выручка +191% в 2024 г.).

- Региональная экспансия: 60% ПВЗ в малых городах, рост доли заказов из регионов.

- Сильная генерация денежных средств: Чистый поток от операций вырос в 3 раза до 286,3 млрд руб.

Перспективы и факторы влияния на бизнес

Рынок электронной коммерции в целом: бурный рост закончился. Показывать двухзначные цифры роста e-commerce сможет ещё пару финансовых годов. На рынок значительно влияет дефицит персонала. Растур зарплаты, снижающие финансовый результат. Компания должна проводить постоянную оптимизацию и автоматизацию процессов, чтобы снизить негативное влияние на финаносвый результат.

Озвучиваемые Озоном планы

- Основная стратегия Озона на ближайший год - продолжать выведение бизнеса в регионы.

- Инвестировать в дальнейший рост за счет покрытия операционными денежными потоками, 2024 год.

- Финтех - важный центр прибыли для группы

- В 2024 г. 40% транзакций банка Озон осуществлено вне платформы Озон. В 2025 ожидается, что объем сторонних операций превысит объем операций на платформе. Двигаются в сторону самостоятельного банка.

- Банк располагает крупными клиентскими остатками на счетах, которые достигли почти 200 млрд руб. Активы высоколиквидные, в основном размещаются в ЦБ под краткосрочный межбанк, покупки ОФЗ и другие высоколиквидные инструменты.

- Банк осуществляет выдачу займов физлицам и предпринимателям

- В планах банка Озон запустить кредитные карты в 2025 г.

- В текущем году рассматривается появление на балансе банка банкоматов Озон.

Выводы по инвестиционной привлекательности

Позитивные факторы:

- Рекордный рост EBITDA и GMV, устойчивый денежный поток, образование нового центра роста и прибыли в финтехе.

- Прогноз на 2025 г.: GMV +30–40%, EBITDA до 90 млрд руб.

Негативные факторы:

- Убыточность по МСФО и высокий показатель Долг/EBITDA.

- Компания проводит процесс перерегистрации бизнеса в российскую юрисдикцию.

- Риски регуляторного давления и конкуренции.

- Отсутствие перспектив дивидендных выплат.

Акции компании на Московской бирже

Одна депозитарная расписка на акции OZON в настоящее время стоит около 4000 р.

- За 5 тел торгов акции прибавили +33% в цене.

- За 1 год торгов ценные бумаги Озон прибавили +19%.

- С начала года акции показали рост +21%

Нужно отметить, что львиную долю роста от 33% акции Озона показали на всеобщем рыночном позитиве на Московской бирже. Без него не было бы значимого положительного результата от инвестиций в акции на 5 летнем периоде. Графики акций за 5 лет, 1 год и с начала года приведены ниже.

Оценка инвестиционной привлекательности

Данная оценка не является рекомендацией руководствоваться ею и выражает частное мнение эксперта Foxbonza.ru

Акции компании Озон входят в одну из самых активных ниш на фондовом рынке - отрасль электронной коммерции. По своей сути бизнес электронной коммерции - это всем известная розничная торговля со специфическим маркетингом и с доставкой товаров. Для розничных компаний зачастую характерны низкие показатели собственного капитала. Так как торговля подразумевает быстрый заработок за счёт высокого торгового оборота.

Но, низкие показатели собственного капитала и большое кредитное плечо должны компенсироваться высокой эффективностью отдачи от привлеченных средств. Отдача должна фиксироваться в виде чистой прибыли и высокой рентабельности.

В случае с Озон собственный капитал просто отрицательный. И отрицательное значение растёт из-за того, что торговая компания уже на протяжении ряда лет не имеет прибыли.

Конечно, есть вероятность, что однажды менеджмент компании увеличит какие-то комиссии, подкрутит какие-то инструменты, чтобы наработать чистую прибыль и закроет "минуса" в капитале. Но, есть и другая вероятность: как было сказано выше Озон - это торговая компания, а в торговле всё меняется быстро. Даст ли окружающая среда возможность Озону играть комиссиями или другими инструментами в будущем? Возможно конкурентная среда будет уже настолько сложной, что "поиграть" настройками будет невозмжно без ухудшения финансовых показателей.

Для инвесторов это ещё и означает, что не стоит ждать дивидендов после редомиляции холдинга в российскую юрисдикцию. Дивиденды Озон платить всё равно не будет без прибыли с растущей суммой отрицательного капитала.

Но, есть в акциях большое подспорье - финтех направление. Оно может дать хорошую синергию торговому бизнесу, а в случае грамотно выстроенной стратегии более высокая рентабельность и меньшие сопутствующие риски могут сделать финтех группы локомотивом холдинга. Но, тогда это будет уже не тот бизнес, который анализируется в этой статье.

Вывод: Озон хорошая акция для спекулятивных сделок, но Foxbonza.ru не рассматривает торговый бизнес Озон стоящим для инвестирования. Вложение в акции возможно, но с целью "поучаствовать" в становлении финтех направлении группы. Риски торгового направления остаются высокими и не дают акциям реализовать свой потенциал принадлежности к бурно стартовавшей e-commerce.

Комментарии (0)