О компании

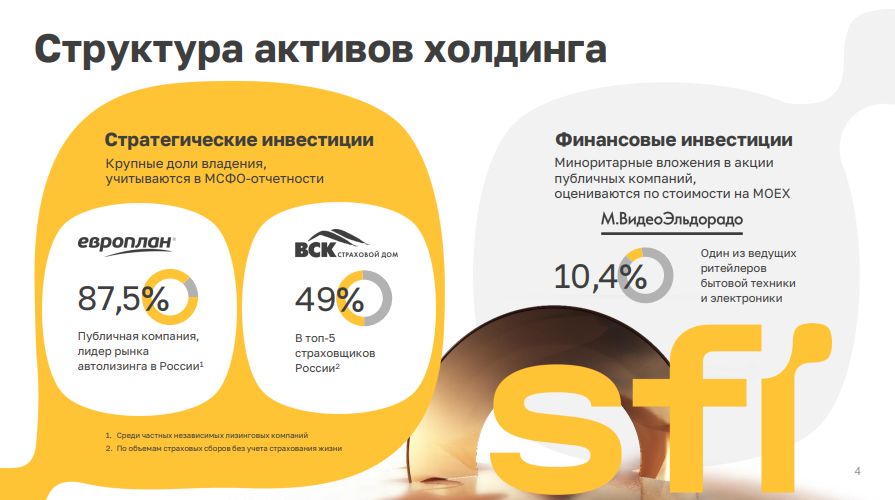

ПАО "ЭсЭфАй" (SFIN) – это российская холдинговая компания, своего рода "фонд прямых инвестиций" в публичном доступе. Основная деятельность – портфельные инвестиции в акции российских компаний (например, САО "ВСК", ПАО "Европлан") и предоставление займов. По сути, это финансовый актив, успех которого зависит от искусства управления другими активами. То есть, рыночная специализация – публичный игрок на инвестиционном поле. Данные на момент публикации: Количество акций: 50 237 005 шт. Цена акции: ~1 280,40 руб. Капитализация: ≈ 64 334 млн. руб. (64.3 млрд руб.).

Что нравится Лису в отчете SFIN

Взрывная прибыль. Как уже отмечалось, это главная сенсация отчетности ПАО "ЭсЭфАй". Чистая прибыль за 9 месяцев 2025 года составила серьезные 76 156 млн. руб., что более чем в 4 раза выше, чем за аналогичный период 2024 года (17 676 млн. руб.). Рост на 330% – такое лис не часто откапывает. А когда находит, очень бывает этому рад. Основной "спонсор" прибыли – переоценка портфеля ценных бумаг (67.6 млрд руб.).

Мощный собственный капитал. Собственный капитал компании на 30.09.2025 вырос до 102 109 млн. руб., а соотношение P/B (цена/балансовая стоимость) около 0,63. А это коллега, недооценка акций SFIN на рынке (по одному мультипликатору, как минимум).

Относительно щедрая дивидендная политика. По итогам 2024 года на дивиденды было направлено 4 000 млн. руб., а в отчете о движении денежных средств за 9 месяцев 2025 года видно, что на выплаты собственникам ушло еще 4 889 млн. руб. Это серьезные результаты компании по возврату капитала акционерам.

Что настораживает лисий хвост

"Бумажная" прибыль. Главный риск и сомнение по акциям SFIN – качество дохода. Подавляющая часть прибыли (89%) – это не денежный поток, а переоценка финансовых вложений (67 593 млн. руб.). Если рыночная "конъюнктурка" ухудшится, то эти бумажные оценки активов могут так же легко "пере считаются" в обратную сторону. Реальный Свободный денежный поток хоть и положительный, но скромнее прибыли на порядок.

Волатильность выручки. Выручка ПАО "ЭсЭфАй" за 9 месяцев 2025 года упала до 7 840 млн. руб. с 26 183 млн. руб. годом ранее (снижение на 70%). Это подсказывает проницательному стороннему инвестору, что основной бизнес SFIN – торговля активами – нестабилен. И зависит от разовых сделок.

Сложность структуры. Отчетность SFIN пестрит сложными операциями: новация обязательств, создание и ликвидация дочек, безвозмездные вклады. Для инвестора это как "гофра тара", в которой не понятно что лежит. Сложно оценить реальные денежные потоки и риски.

Ответьте на вопрос в Telegram: Как вы думаете, сможет и захочет ли руководство ПАО "ЭсЭфАй" (SFIN) зафиксировать хотя бы часть колоссальной бумажной прибыли и превратить ее в реальные деньги для акционеров в 2026 году?

Вывод

Финансовое состояние ПАО "ЭсЭфАй" (SFIN) на первый взгляд исключительно благоприятное. Однако, лисий нюх чует сильную зависимость испытуемого от рыночной конъюнктуры и переоценки активов. Акции SFIN – это ставка на мастерство управляющей команды и на рост российского фондового рынка в целом. Это не ставка на стабильный денежный поток. На основании высокой волатильности операционных результатов и преобладания "бумажной" прибыли, акции ПАО "ЭсЭфАй" (SFIN) не включаются в "Инвестиционную Копилку Foxbonza". Но SFIN занимают место в "Foxbonza Коллекция" для наблюдения. Лис вообще любит наблюдать, а в данном случае будет затаив дыхание следить за дивидендной доходностью холдинга.

Инфографика

Итоговый рейтинг компании: 3.5 из 5.

Блок: Динамика акции (Средняя оценка блока: 4/5)

- За 5 лет: Рост на +176.62% (оценка 5/5)

- За 1 год: Снижение на 14.65% (оценка 2/5)

- За 3 месяца: Рост на +3.41% (оценка 4/5)

- За 1 месяц: Рост на +19.18% (оценка 5/5)

Блок: Финансовые показатели и мультипликаторы (Средняя оценка блока: 3.5/5)

Рост выручки: Оценка 2/5. Значение: 7 840 млн руб. (9 мес. 2025), изменение: 70%. Расчет: (7,840 26,183) / 26,183 100%.

Чистая прибыль: Оценка 5/5. Значение: 76 156 млн руб. (9 мес. 2025), изменение: +330%. Расчет: (76,156 17,676) / 17,676 100%.

Свободный денежный поток (FCF): Оценка 3/5. Значение: ~3 189 млн руб. (9 мес. 2025). Расчет: CFO (3,303 млн руб.) Capex (114 млн руб.).

Рентабельность по EBITDA (Margin): Оценка 5/5. Значение: ~966%. Расчет: EBITDA (~75,592 млн руб., приблизительно = Прибыль до налогообложения) / Выручка (7,840 млн руб.) 100%. (Завышена изза природы доходов).

Debt/EBITDA: Оценка 5/5. Значение: ~0.0. Расчет: Совокупный долг (0) / EBITDA (~75,592 млн руб.).

ROA (Рентабельность активов): Оценка 5/5. Значение: ~114%. Расчет: ЧП (76,156 млн руб.) / ((102,174 + 30,975)/2 млн руб.) 100%. (Временной период не совпадает, активы на начало периода взяты на 31.12.2024).

ROE (Рентабельность собственного капитала): Оценка 5/5. Значение: ~115%. Расчет: ЧП (76,156 млн руб.) / ((102,109 + 29,953)/2 млн руб.) 100%.

P/S (Капитализация/Выручка): Оценка 3/5. Значение: ~8.2. Расчет: Капция (64,334 млн руб.) / Годовая выручка (предположительно ~10,450 млн руб.).

P/E (Цена/Прибыль): Оценка 1/5. Значение: ~0.85. Расчет: Цена акции (1,280.4 руб.) / EPS (ЧП/колво акций = 76,155,849 / 50.237 ≈ 1,516 руб.) = 0.84. (Искажен изза сверхприбыли 9 месяцев).

P/B (Цена/Балансовая стоимость): Оценка 4/5. Значение: ~0.63. Расчет: Капция (64,334 млн руб.) / СК (102,109 млн руб.).

EV/EBITDA: Оценка 5/5. Значение: ~0.85. Расчет: EV (Капция + Долг Деньги ≈ 64,334 + 0 701 ≈ 63,633) / EBITDA (75,592).

Блок: Дивиденды (Средняя оценка блока: 4/5)

Прогнозируемая дивидендная доходность: Оценка 4/5. Значение: ~13%.

Коэффициент выплат (Payout Ratio): Оценка 5/5. Согласно дивидендной политике ЭсЭфАй уровень дивидендных выплат не менее 75% от показателя чистой прибыли по РСБУ или размера свободного денежного потока за отчетный год при условии поступлений дивидендных выплат от дочерних обществ..

История выплат: Оценка 3/5. Выплаты производятся, но их стабильность и размер зависят от результатов, которые носят сложно предсказуемый характер.

Блок: Факторы роста (Средняя оценка блока: 3/5)

Факторы для отрасли: Оценка 3/5. Российский фондовый рынок демонстрирует рост, но зависит от макрополитики и сырьевых цен. Потенциал есть, но риски высоки.

Способность менеджмента: Оценка 3/5. Менеджмент активно реструктурирует портфель (продажа "М.Видео", создание "ЭсЭфАй Кэпитал"), но сложность операций затрудняет анализ их эффективности.

Блок: Оценка рисков (Средняя оценка блока: 3/5)

Рыночный риск: Оценка 2/5. Основной риск – падение стоимости инвестиционного портфеля.

Операционный риск: Оценка 4/5. Низкие операционные расходы, но сложная корпоративная структура.

Финансовый риск: Оценка 5/5. Практически отсутствует долговая нагрузка.

Спасибо, что дочитали до конца!

*Напоминание: Данный материал не является инвестиционной рекомендацией. Все инвестиционные решения принимаются вами на свой собственный риск. Если что на Лиса не кивайте - он занят.

Комментарии (1)