ПАО "Каршеринг Руссия" (DELI)

"Каршеринг Руссия" — это один из лидеров российского рынка каршеринга, работающий под брендом «Делимобиль». Компания оперирует в 16 городах России и владеет крупнейшим в стране каршеринговым парком. Ее операционная деятельность включает не только краткосрочную аренду авто, но и продажу подержанных машин, доставку и техническое обслуживание. Количество выпущенных акций: 175 849 057 шт. Цена акции: 114.55 руб. Капитализация: 20 143 млн руб.

Что хорошего в отчете DELI

Стабильный рост выручки. Выручка DELI за первое полугодие 2025 года выросла на 16% — до 14 680 млн руб. с 12 664 млн руб. за аналогичный период прошлого года. Это говорит о востребованности услуг и успешной монетизации клиентской базы.

Операционный денежный поток остается положительным. Несмотря на убыток, компания генерирует деньги от основной деятельности. Чистый поток от операционной деятельности составил 2 926 млн руб. (за 1 полугодие 2024 года: 3 501 млн руб.). Это "воздух", который позволяет компании дышать и обслуживать обязательства.

Запуск франшизы как драйвер региональной экспансии. Как сообщает Forbes, компания начала поиск партнеров по франшизе. Это может стать дополнительным и менее затратным инструментом охвата новых городов, перекладывая часть капитальных расходов на франчайзи.

Что настораживает лисий взор

Убыточность вместо прибыли. Самый тревожный сигнал — компания ушла в глубокий убыток. Чистый убыток за 1 полугодие 2025 года составил 1 934 млн руб. против прибыли в 523 млн руб. годом ранее. Прибыль на акцию сменилась убытком в 11.00 руб.

Огромная долговая нагрузка. Совокупные обязательства компании (33 900 млн руб.) почти в 8 раз превышают ее собственный капитал (4 254 млн руб.). Чистый долг колоссален. Это создает огромные финансовые риски.

Проблемы с ликвидностью. Дефицит чистого оборотного капитала (оборотные активы краткосрочные обязательства) вырос до 11 017 млн руб. с 3 329 млн руб. на конец 2024 года. Денежных средств на счетах (185 млн руб.) очень мало для покрытия краткосрочных долгов (15 368 млн руб.).

Ответьте на вопрос в Telegram: Как вы думаете, сможет ли новая франчайзинговая модель кардинально улучшить финансовое состояние "Делимобиля" и сделать его привлекательным для инвестиций?

Вывод

На основании анализа отчетности ПАО "Каршеринг Руссия" (DELI) очевидно, что компания находится в сложном финансовом положении. Инвесторам владельцам акций DELI нужно быть готовым к размытию доли за счёт выпуска новых акций. Это один из очевидных путей снизить огромную долговую нагрузку в условиях высокой ставки кредитования. Этот шаг со стороны компании вероятен, но даже без него, несмотря на растущую выручку и перспективную бизнес-модель, высокие финансовые риски, вызванные огромным долгом и убыточностью, перевешивают потенциальные выгоды. Акции DELI вероятнее всего продолжат снижаться. В текущих условиях DELI не включаются в Инвестиционную Копилку Foxbonza.

Инфографика

Итоговый рейтинг компании: 2.2 из 5.

Блок: Финансовые показатели и мультипликаторы (Средняя оценка блока: 1.9 из 5)

Рост выручки: Оценка 4/5. Значение: 14 680 млн руб. (1 полугодие 2025), изменение: +16%. Расчет: (14 680 12 664) / 12 664 100%.

Чистая прибыль: Оценка 1/5. Значение: 1 934 млн руб. (убыток), изменение: 470%. Расчет: (1 934 523) / 523 100%.

Свободный денежный поток (FCF): Оценка 2/5. Значение: 2 793 млн руб. Расчет: CFO (2 926) Capex (133).

Рентабельность по EBITDA (Margin): Оценка 3/5. Значение: 12.8%. Расчет: EBITDA (1 877) / Выручка (14 680) 100%.

Debt/EBITDA: Оценка 1/5. Значение: 17.6. Расчет: Совокупный долг (33 066) / EBITDA (1 877). Примечание: Совокупный долг = Кредиты и займы (15 352) + Обязательства по аренде (15 497) + Прочие долгосрочные обяз. (29) Денежные средства (185). Значение критически высокое.

ROA (Рентабельность активов): Оценка 1/5. Значение: 5.1%. Расчет: Чистая прибыль (1 934) / ((Активы на 30.06.25 (38 154) + Активы на 31.12.24 (39 858)) / 2) 100%.

ROE (Рентабельность собственного капитала): Оценка 1/5. Значение: 37.1%. Расчет: Чистая прибыль (1 934) / ((Капитал на 30.06.25 (4 254) + Капитал на 31.12.24 (6 188)) / 2) 100%.

P/S (Капитализация/Выручка): Оценка 3/5. Значение: 1.37. Расчет: Капитализация (20 143) / Выручка за 1 полугодие (14 680). Для годовой оценки требуется экстраполяция.

P/E (Цена/Прибыль): Оценка 1/5. Значение: отрицательный (убыток). Расчет: Цена акции (114.55) / EPS (11.00).

P/B (Цена/Балансовая стоимость): Оценка 2/5. Значение: 4.74. Расчет: Рыночная капитализация (20 143) / Собственный капитал (4 254). Значение высокое.

EV/EBITDA: Оценка 1/5. Значение: 28.6. Расчет: Enterprise Value (53 689) / EBITDA (1 877). EV = Рыночная кап. (20 143) + Чистый долг (33 066) + Прочие компоненты (~480). Значение высокое.

Блок: Дивиденды (Средняя оценка блока: 1 из 5)

Прогнозируемая дивидендная доходность: Оценка 1/5. Прогнозное значение: 0%.

Коэффициент выплат (Payout Ratio): Оценка 2/5. Значение: 0%. Согласно дивидендной политике, компания планирует направлять на дивиденды не менее 50% от чистой прибыли по МСФО при чистый долг/EBITDA менее 3х. При выше 3х доля будет определяться отдельно, с учетом потребностей компании и макроэкономической конъюнктуры. Компания стремиться выплачивать дивиденды не менее 2 раз в год.

История выплат: Оценка 1/5. Значение: Отсутствует. Компания провела IPO в 2024 году и дивидендную историю не формировала. Проведена одна выплата в 2024: 4.69 рублей на акцию.

Блок: Факторы роста (Средняя оценка блока: 3 из 5)

Факторы отрасли (Оценка 4/5): Рынок каршеринга продолжает расти (в Москве +12% по поездкам за 7 месяцев 2025 года). Сервисы аренды становятся неотъемлемой частью городской мобильности. Запуск франшизы открывает путь к быстрой экспансии в регионы.

Способность менеджмента (Оценка 2/5): Менеджмент демонстрирует амбиции (IPO, франшиза, строительство инфраструктуры). Однако неспособность контролировать расходы и долговую нагрузку, приведшую к убыткам, вызывает вопросы.

Блок: Оценка рисков (Средняя оценка блока: 2 из 5)

Финансовые риски (Оценка 1/5): Критически высокая долговая нагрузка (Debt/EBITDA = 17.6) и риск потери ликвидности. Выплата процентов (4 080 млн руб. за полгода) съедает всю операционную прибыль.

Операционные риски (Оценка 3/5): Высокая себестоимость услуг (ремонт, топливо, зарплаты). Себестоимость продаж выросла на 34% и составила 12 040 млн руб.

Макроэкономические риски (Оценка 3/5): Зависимость от ключевой ставки ЦБ, так как часть долга и облигаций имеют плавающую ставку.

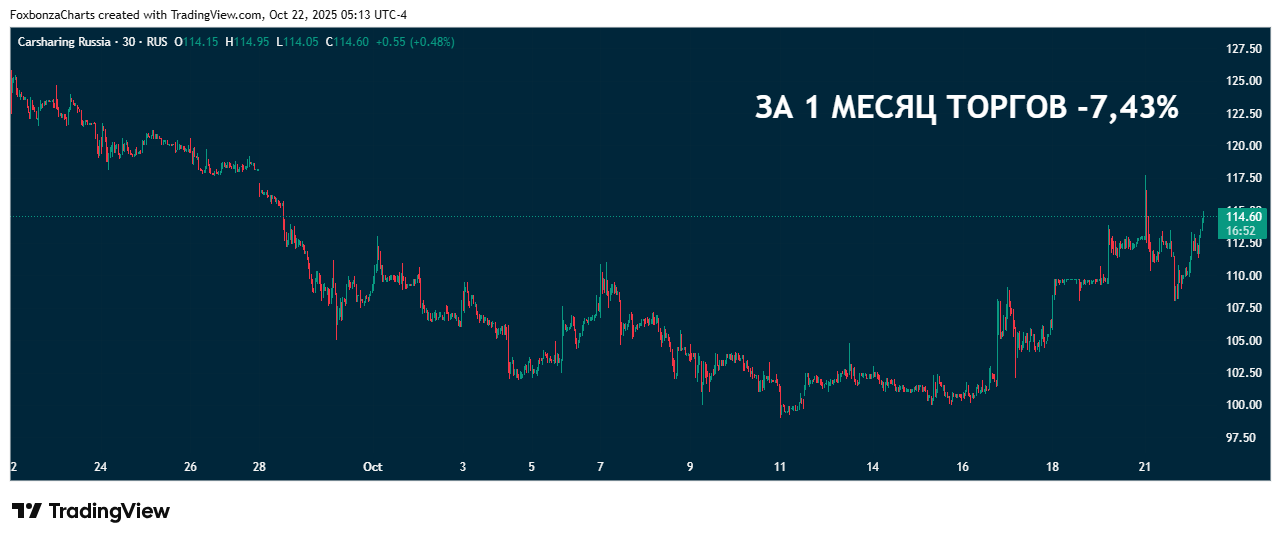

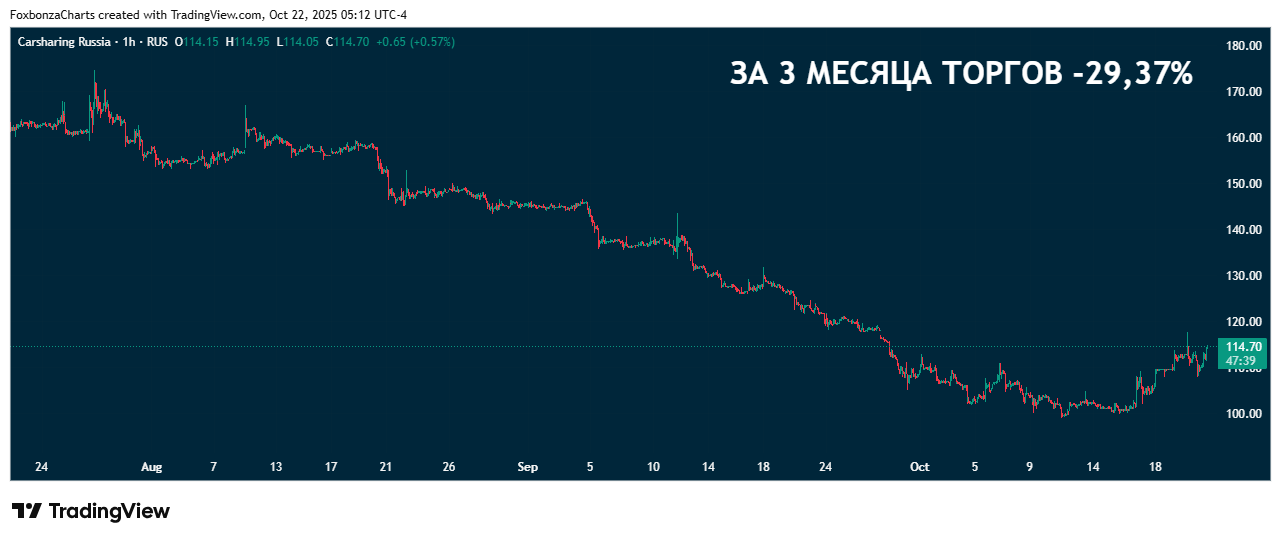

Блок: Динамика акции (Средняя оценка блока: 2 из 5)

- За 1.5 года: 58.33%

- За 1 год: 44.45%

- За 3 месяца: 29.37%

- За 1 месяц: 7.43%

Акции демонстрируют устойчивый нисходящий тренд, что полностью коррелирует с ухудшением фундаментальных показателей.

Спасибо, что дочитали до конца! Будет ли жить компания или нет, нам не известно. Но лисёнок носа не покажет в этой истории, пока она не докажет, что может жить не наращивая долги.

*Не является инвестиционной рекомендацией!

Комментарии (0)