О компании

«Промомед» (PRMD) – российская фармацевтическая группа, занимающаяся разработкой, производством и оптовой продажей лекарственных средств. Производственные мощности расположены в Саранске и Обнинске. Это значимый игрок на внутреннем рынке с заметной долей. Количество акций: 212 500 000 шт. Цена акции: 368.85 руб. Капитализация компании: 78.4 млрд руб. Изучая отчетность «Промомед» и размышляя над соблазнительным потенциалом PRMD, можно выделить несколько моментов.

Что нравится Лису в отчете

Взрывной рост выручки и прибыли. Выручка «Промомед» за полгода выросла на 82% до 12.97 млрд руб. (с 7.13 млрд руб. за аналогичный период 2024 г.). Чистая прибыль и вовсе совершила прыжок с символических 5 млн. до 1.42 млрд руб. Операционный рывок мощный. Что и говорить.

Уверенная рентабельность. Валовая прибыль составила 7.97 млрд руб. с маржой 61.4%. Рентабельность по EBITDA (Margin) достигла 33.7% (4.37 млрд руб. / 12.97 млрд руб. 100%).

Инвестиции в будущее. Капитальные затраты (Capex) остаются высокими – 1.55 млрд руб. за полгода, что свидетельствует о продолжении инвестиционной программы и наращивании мощностей.

Что настораживает

Отрицательный свободный денежный поток (FCF). Несмотря на бумажную прибыль, операционная деятельность сгенерировала чистый отток денег в размере 743 млн руб. В результате FCF ушел глубоко в минус: -2.3 млрд руб. (CFO -742.8 млн руб. - Capex 1 553.2 млн руб.). Лис знает: прибыль – это условность, а денежный поток – факт.

Высокая долговая нагрузка. Совокупный долг (краткосрочный + долгосрочный) на 30.06.2025 составляет 22.69 млрд руб. Коэффициент Debt/EBITDA (на полугодие, приведенный к году) находится на опасной высоте: 5.2. Это выше комфортного уровня в 3-4.

Рост запасов и дебиторки. Запасы выросли на 34% (до 8.45 млрд руб.), а дебиторская задолженность на 14% (до 18.37 млрд руб.). Это связывает значительные оборотные средства и создает риски в условиях дорогих кредитов.

Ответьте на вопрос в Telegram: Как вы думаете, сможет ли «Промомед» в ближайший год переломить тенденцию и выйти на положительный свободный денежный поток, не прибегая к новым крупным займам? Или компания попала уже попала в кредитную петлю?

Вывод

На основании анализа отчетности «Промомед» (PRMD) можно сделать вывод о неоднозначном финансовом состоянии компании. С одной стороны – значительный рост операционных показателей, с другой – серьезные проблемы с денежными потоками и высокая долговая нагрузка. Лисья натура не позволяет себе игнорировать такие риски. Акции «Промомед» (PRMD) не включаются в «Инвестиционную Копилку Foxbonza». Нас интересует, сможет ли компания во втором, более доходном полугодии, конвертировать рост продаж в реальные деньги. Там и посмотрим.

Инфографика

Итоговый рейтинг компании: 2.8 из 5.

Блок: Финансовые показатели и мультипликаторы (Средняя оценка блока: 3.1 из 5)

Рост выручки: Оценка 5/5. Значение: 12.97 млрд руб. (1ПГ2025), изменение: +81.9%. Расчет: (12.97 - 7.13) / 7.13.

Чистая прибыль: Оценка 5/5. Значение: 1.42 млрд руб., изменение: +27800% (с низкой базы). Расчет: (1.418 - 0.005) / 0.005.

Свободный денежный поток (FCF): Оценка 1/5. Значение: -2.30 млрд руб. Расчет: CFO (-742.8) - Capex (1 553.2).

Рентабельность по EBITDA (Margin): Оценка 4/5. Значение: 33.7%. Расчет: 4.37 / 12.97 100%.

Debt/EBITDA: Оценка 2/5. Значение: 5.2. Расчет: 22.69 / (4.37 2) [Приведено к годному значению].

ROA (Рентабельность активов): Оценка 3/5. Значение: ~2.6%. Расчет: 1.418 / ((57.44 + 53.11)/2) 100% [За полугодие, годовой ~5.2%].

ROE (Рентабельность собственного капитала): Оценка 3/5. Значение: ~7.0%. Расчет: 1.418 / ((21.03 + 19.65)/2) 100% [За полугодие, годовой ~14%].

ROIC (Рентабельность инвестированного капитала): Оценка 3/5. Значение: ~7.5%. Расчет: NOPAT (~1.42 + (2.16-0.414)(1-0.25) ≈ 3.0) / IC (Собственный капитал 20.34 + Долг 22.69 - Деньги 2.60 ≈ 40.43) 100% [Приблизительный расчет за полугодие].

P/S (Капитализация/Выручка): Оценка 3/5. Значение: 3.0. Расчет: 78.4 / (12.97 2) [Годовая выручка спрогнозирована].

P/E (Цена/Прибыль): Оценка 3/5. Значение: 27.6. Расчет: 368.85 / (1 417 974 / 212 500 000 1000).

P/B (Цена/Балансовая стоимость): Оценка 3/5. Значение: 3.7. Расчет: 78.4 / 21.03.

EV/EBITDA: Оценка 3/5. Значение: ~9.5. Расчет: EV (78.4 + 22.69 - 2.60 ≈ 98.5) / (4.37 2).

Блок: Дивиденды (Средняя оценка блока: 2.3 из 5)

Прогнозируемая дивидендная доходность: Оценка 2/5. Значение: ~2.5%. Расчет: (1.418 0.25 / 212.5) / 368.85 100% [Прогноз основан на 25% выплате от ЧП].

Коэффициент выплат (Payout Ratio): Оценка 3/5. Значение: 25%-50%. В отчете указаны выплаты собственникам. Ожидаем выплаты в рамках дивидендной политики.

История выплат: Оценка 2/5. Компания относительно недавно стала публичной, дивидендная история нестабильна и только формируется.

Блок: Факторы роста (Средняя оценка блока: 3 из 5)

Фармацевтическая отрасль РФ: Отрасль является стратегической, поддерживается государством в рамках политики импортозамещения. Оценка: 4/5.

Способность менеджмента: Менеджмент демонстрирует способность к быстрому росту, но вызывает вопросы эффективность управления оборотным капиталом и денежными потоками. Оценка: 2/5.

Блок: Оценка рисков (Средняя оценка блока: 2.5 из 5)

Финансовые риски: Очень высоки. Большая долговая нагрузка и отрицательный FCF. Оценка: 2/5.

Операционные риски: Зависимость от одного крупного покупателя (50% дебиторки) и сезонность бизнеса. Оценка: 3/5.

Макрориски: Чувствительность к ключевой ставке ЦБ, санкционные риски. Оценка: 2/5.

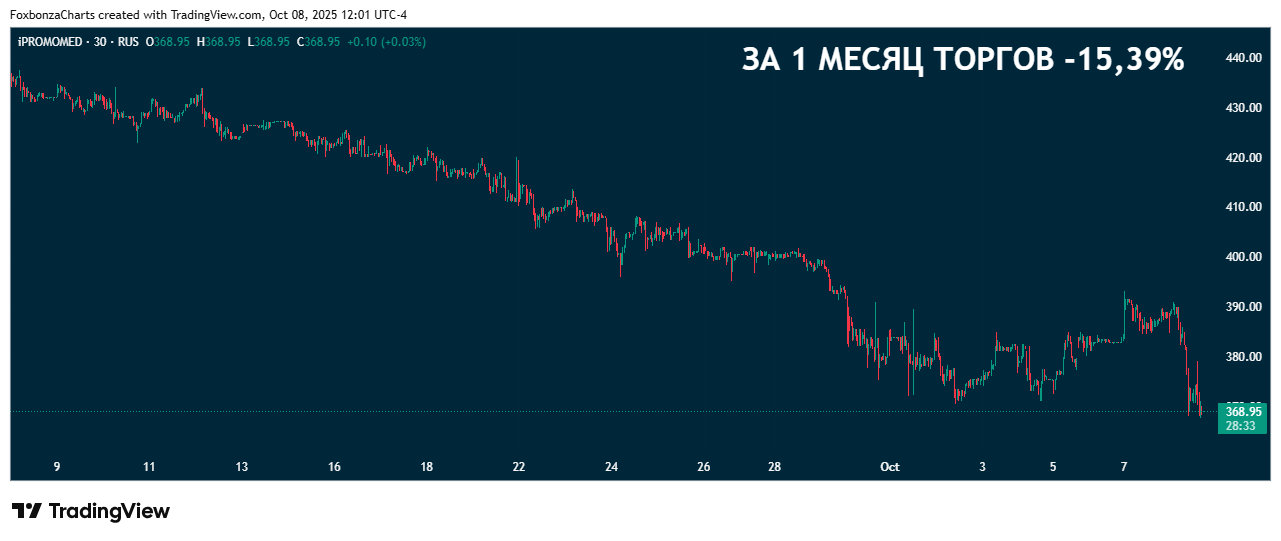

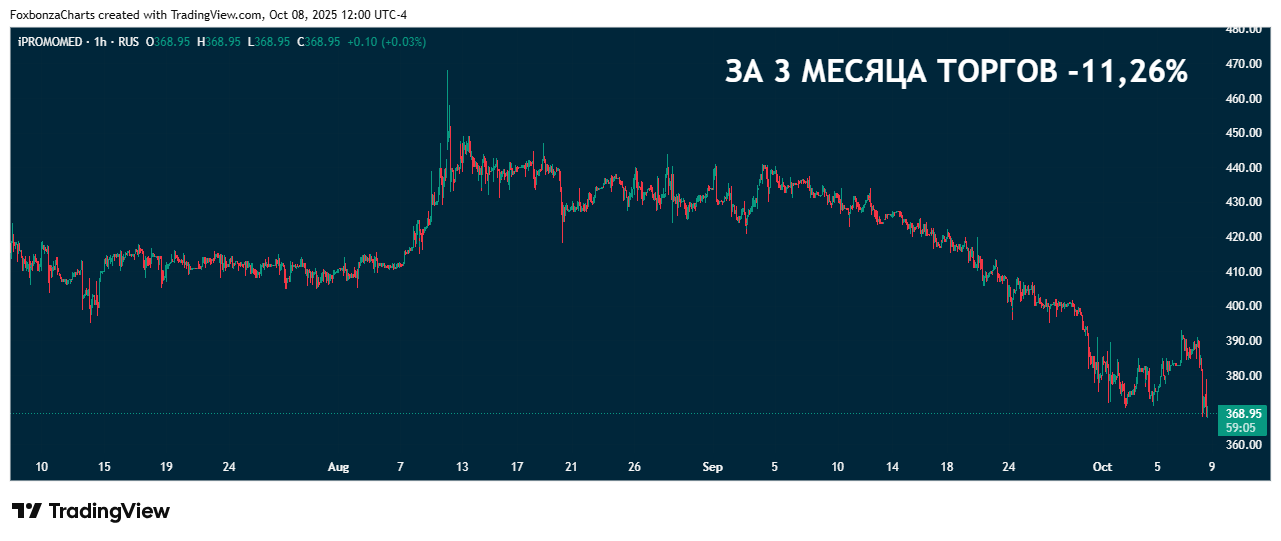

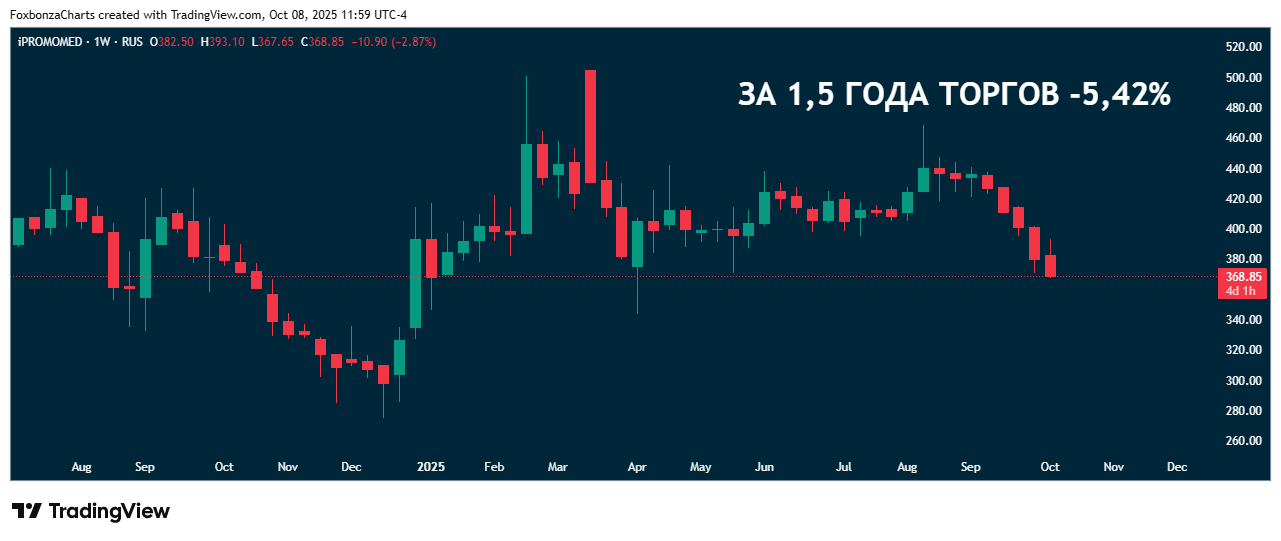

Блок: Динамика акции (Средняя оценка блока: 2 из 5)

- За 1.5 года: -5.42%

- За 1 год: -3.43%

- За 3 месяца: -11.26%

- За 1 месяц: -15.39%

Акции демонстрируют негативную динамицию на всех анализируемых таймфреймах, что отражает рыночные опасения инвесторов. Посмотрим сможет ли тенденцию переломить (возможно) более денежное 2 полугодие.

Спасибо, что дочитали до конца! Надеемся, этот разбор был для вас полезен.

*Не является инвестиционной рекомендацией!

Комментарии (0)