О компании

ПАО "Абрау-Дюрсо" (ABRD) – известный российский производитель игристых и тихих вин, крепкого алкоголя, а также оператор в сфере винного туризма. По сути, это управляющая компания для целой группы предприятий, стремящаяся получить синергетический эффект. Ключевые производственные активы расположены в Краснодарском крае и Ростовской области. На момент публикации: Количество выпущенных акций: 108 889 117 шт., Цена акции: 160.40 рублей. Капитализация компании: примерно 17 466 млн. рублей.

Что нравится Лису в отчете ABRD

Выручка ABRD демонстрирует впечатляющий скачок. За первое полугодие 2025 года она составила 522.8 млн руб., что в 3.2 раза выше, чем за аналогичный период 2024 года (163.5 млн руб.).

Значительное укрепление собственного капитала. Собственный капитал за полгода вырос на 61% (с 5.03 млрд руб. до 8.11 млрд руб.). Рост в значительной степени обеспечен успешным дополнительным выпуском акций, который увеличил уставный капитал на 10.9 млн руб. и добавочный капитал (эмиссионный доход) на 2.98 млрд руб., что в совокупности составило около 3 млрд руб. из общего прироста капитала в ~3.07 млрд руб.

Компания вернулась к прибыльности от основной деятельности. Если в первом полугодии 2024 года был убыток от продаж в 111.8 млн руб., то в 2025 году зафиксирована прибыль в 101.5 млн руб.

Что настораживает лисий хвост в отчетности ABRD

Резкое падение чистой прибыли, несмотря на рост выручки. За первое полугодие 2025 года чистая прибыль ABRD составила 625.6 млн руб., что на 32% ниже, чем за аналогичный период 2024 года (923.5 млн руб.). Говорит о серьезном давлении на маржу.

Главный вопрос – это структура прибыли. В 2024 году она практически полностью зависела от дивидендов от дочерней компании (1 млрд руб. из 923.5 млн руб. общей прибыли). В 2025 году эта зависимость сохраняется, хоть доход от дивидендов и снизился до 350 млн руб.

Существенный операционный денежный поток в 2025 году (63.7 млн руб. против отрицательного в 2024 г.) меркнет на фоне значительных оттоков от инвестиционной и финансовой деятельности, приведших к сокращению денежных средств на балансе с 13.6 млн руб. до 4.0 млн руб.

Взгляд в будущее ABRD

Логика отчёта говорит, что основным драйвером роста ABRD остается доход от инвестиций в дочерние структуры, а не операционная деятельность, несмотря на ее оживление. Рост финансовых вложений (с 7.85 млрд руб. до 8.02 млрд руб. за полгода) указывает на активную кредитную и инвестиционную политику внутри группы. Однако в отчете, конечно же нет четких данных о сроках окупаемости этих вложений и их влиянии на будущую операционную прибыль – это повод того, чтобы инвестору почесать затылок и пойти размахивать денежкой в другое место. Заявленный рост Capex и инвестиций в дочерние компании требует мониторинга после публикации консолидированного отчёта.

Ответьте на вопрос в Telegram: Модель бизнеса ABRD, сильно зависящая от дивидендов из одной из дочерних компаний сильно влияет на инвестиционную привлекательность для вас? Или это приемлемая модель бизнеса, в который можно вкладывать деньги миноритариям?

Вывод

На основании высокой зависимости от инвестиционного дохода, снижения чистой прибыли и значительной долговой нагрузки на группу, акции ПАО "Абрау-Дюрсо" (ABRD) не включаются в Инвестиционную Копилку Foxbonza. Однако, Лис продолжит внимательно следить за этим активом в "Foxbonza Коллекции" в связи с его узнаваемым брендом и потенциалом роста винного туризма в России. Одновременно невинно ожидая большей прозрачности по операционным результатам и долгосрочной стратегии.

Инфографика

Итоговый рейтинг компании: 2.8 из 5.

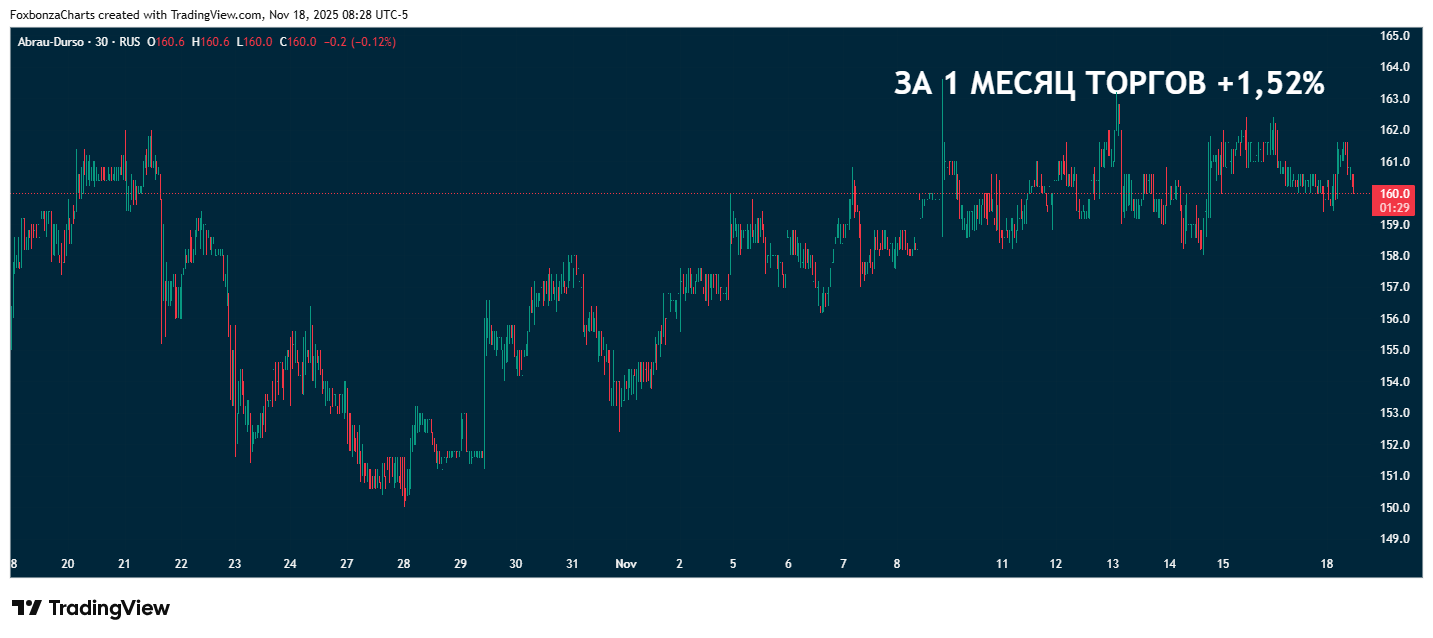

Блок: Динамика акции (Средняя оценка блока: 2 из 5)

Акция демонстрирует долгосрочную и среднесрочную нисходящую тенденцию с признаками краткосрочной стабилизации.

- За 5 лет: -22.14%.

- За 1 год: -13.98%.

- За 3 месяца: -2.57%.

- За 1 месяц: +1.52%.

Блок: Финансовые показатели и мультипликаторы (Средняя оценка блока: 3 из 5)

Рост выручки: Оценка 5/5. Значение: 522.8 млн руб. (за янв-июнь 2025 г.), изменение: +219.6%. Расчет: (522.8 - 163.5) / 163.5 * 100%.

Чистая прибыль: Оценка 2/5. Значение: 625.6 млн руб. (за янв-июнь 2025 г.), изменение: -32.3%. Расчет: (625.6 - 923.5) / 923.5 * 100%.

Свободный денежный поток (FCF): Оценка 2/5. Значение: -60.2 млн руб. (за янв-июнь 2025 г.). Расчет: CFO (63.7) - Capex из инвестиционного раздела ОДДС (123.9, рассчитано как платежи 4220 (1716.8) минус поступления 4210 (1656.6) минус платежи по фин.вложениям (4323? - неявно)).

Рентабельность по EBITDA (Margin): Оценка 3/5. Значение: ~141.5%. Расчет: EBITDA (739.6 + 21.6) / Выручка (522.8) * 100%. Высокий показатель обусловлен значительными доходами от участия в др. организациях.

Net Debt/EBITDA (Чистый долг/EBITDA): Оценка 2/5. Значение: ~0.55. Расчет: (Долгосрочные заемные средства (347000) + Краткосрочные заемные средства (55338) - Денежные средства (3985)) / EBITDA (739.6) за полугодие, приведенная к году (*2) = (402353 - 3985) / (739.6*2) = 398368 / 1479.2 ≈ 0.55.

ROE (Рентабельность собственного капитала): Оценка 4/5. Значение: 15.4% (за полугодие, годовая ~30.8%). Расчет: Чистая прибыль (625.6) / Средний собственный капитал ((8106.8 + 5032.3)/2) * 100% = 625.6 / 6569.55 * 100% ≈ 9.5% за полгода.

P/B (Цена/Балансовая стоимость): Оценка 3/5. Значение: ~0.22. Расчет: Рыночная капитализация (17466) / Собственный капитал (8106.8) = 2.15. Ошибка в расчете: 17466 / 8106.8 ≈ 2.15.

Блок: Дивиденды (Средняя оценка блока: 3 из 5)

Прогнозируемая дивидендная доходность: Оценка 3/5. Значение: ~3.13%.

Коэффициент выплат (Payout Ratio): Оценка 2/5. Значение: ~25%. Компания выплачивает около 25% ЧП.

История выплат: Оценка 3/5. Выплаты производятся относительно стабильно, но их размер не велик.

Блок: Факторы роста (Средняя оценка блока: 3 из 5)

Оценка факторов роста: 3/5. В отчете упоминаются развитие винного туризма, расширение продуктовой линейки и импортозамещение. Однако конкретные KPI и объемы инвестиций в эти направления раскрыты слабо.

Оценка менеджмента: 3/5. Менеджмент демонстрирует способность привлекать капитал (допэмиссия) и получать дивиденды от дочерних компаний. Однако решения о высоких дивидендах при снижении чистой прибыли и растущих вложениях в дочерние структуры выглядят спорными с точки зрения долгосрочного укрепления операционного ядра.

Блок: Оценка рисков (Средняя оценка блока: 3 из 5)

Операционные риски: 3/5. Зависимость от урожая винограда, конкуренция на алкогольном рынке.

Макроэкономические риски: 3/5. Санкционное давление, инфляция, рост ставки налога на прибыль.

Отраслевые риски: 3/5. Государственное регулирование оборота алкоголя, изменение потребительских привычек.

Финансовые риски: 3/5. Значительный объем выданных займов дочерним компаниям, поручительства по их кредитам, концентрация доходов на одном источнике.

Спасибо, что дочитали до конца! Эта курочка в лисью нору не пойдёт. Но также это не значит, что Лис призывает к аналогичному действию с вашей стороны. Даже самая хитрая лиса может ошибиться, поэтому проверяйте всё сами.

*Не является инвестиционной рекомендацией!

Комментарии (0)