ПАО "Аэрофлот" завершило I квартал 2025 года с ростом выручки на 9,6%, однако скорректированный убыток составил 3,4 млрд рублей из-за курсовых разниц и высоких затрат. Компания сократила долговую нагрузку и возобновила выплату дивидендов, но сохраняет высокие операционные риски.

Финансовая устойчивость и рост:

- Рост выручки (CAGR): 9,6% за I квартал 2025 года. Стабильность: умеренная, с колебаниями из-за внешних факторов (санкции, курсовые разницы).

- Рентабельность (EBITDA Margin): 25,8% (снижение на 8,4 п.п. год к году). Показатель ниже докризисных уровней, но соответствует отраслевым трендам.

- Свободный денежный поток (FCF): Положительный, но недостаточный для масштабных инвестиций. Деньги направляются на погашение долга и дивиденды.

Оценка: 3 из 5.

Долговая нагрузка:

- Debt/EBITDA : ~4.5x (оптимально <3x). Уровень высокий, но снижается благодаря укреплению рубля и реструктуризации.

- Чистый долг сократился на 14,4%, до 512,1 млрд рублей.

Оценка: 2 из 5.

Дивидендная привлекательность:

Дивидендная доходность (Dividend Yield): 7.87%. Дата закрытия реестра акционеров: 18.07.2025% (рекомендовано 5,27 руб./акция). Выше среднего по отрасли.

Payout Ratio: 50% от прибыли по РСБУ. Высокий показатель.

Стаж выплат: Прерывистый (последние выплаты в 2019 году).

Оценка: 3 из 5.

Рыночные мультипликаторы:

P/E

: ~8x (ниже аналогов из-за рисков).P/B: ~0.7x (ниже балансовой стоимости, что может указывать на недооценку).

Оценка: 4 из 5.

Прогнозы и риски:

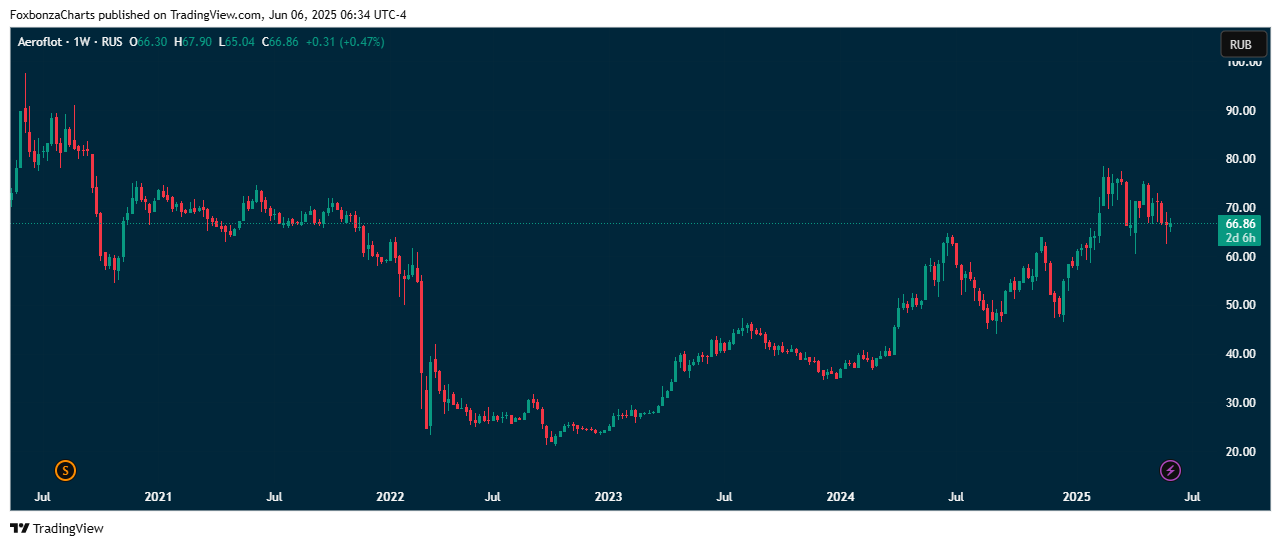

- Бета-коэффициент: Высокий (акция волатильна из-за внешних шоков).

- Траектория цены:

- 5 лет торгов: -26%.

- За 1 год +17%. Есть перспектива продолжения роста.

Оценка: 4 из 5.

Вывод о включении акции в инвестиционный портфель акций foxbonza.ru:

Акции "Аэрофлота" включаются в список покупок для диверсификации портфеля, но не как основная позиция.

Плюсы:

- Рост выручки и сокращение долга.

- Возврат дивидендов с доходностью выше рынка.

- Потенциал недооценки (низкий P/B).

Минусы:

- Высокие операционные расходы и валютные риски.

- Непредсказуемая дивидендная доходность.

- Зависимость от господдержки и влияние санкций.

Вряд ли перечисленные минусы сильно отличаются от рисков для большинства Российских эмитентов. Большим плюсом является особое положение эмитента на рынке перевозок в России.

Итоговый балл: 3 из 5. Включать в инвестиционный портфель foxbonza.ru с осторожностью.

Комментарии (0)