О компании

ПАО «Европейская Электротехника» (EELT) — российский инженерно-промышленный холдинг, работающий в двух ключевых сегментах: поставка электрооборудования и систем для энергоснабжения (через ООО «ИЦ «Европейская Электротехника») и производство нефтегазового оборудования (через ООО «РНГ-Инжиниринг»). Компания позиционирует себя как поставщик комплексных решений «под ключ». По данным отчетности, выручка в основном формируется в России. Данные на момент публикации (с учетом графиков): Количество выпущенных акций: 551 813 000 шт. Цена акции: ориентировочно в диапазоне 9.70 - 10.20 руб. Капитализация компании: ориентировочно 5.35 - 5.63 млрд руб.

Что нравится Лису в отчете

Показывает мощный операционный разгон. Выручка EELT ускорила рост: прирост составил 23.1% до 5.72 млрд руб. против 4.64 млрд руб. за 9М 2024.

Чистая прибыль взлетела на 53.6% до 476 млн руб., что значительно опережает рост выручки и говорит об улучшении операционной эффективности. Лис особенно ценит взрывной рост в сегменте нефтегазового оборудования: выручка «РНГ-Инжиниринг» от внешних продаж выросла в 4.8 раза (с 242 млн до 1.17 млрд руб.).

Операционный денежный поток (OCF) кардинально сменил знак на положительный: приток 595 млн руб. за 9М 2025 против оттока 709 млн руб. годом ранее. Это говорит о том, что рост бизнеса стал качественным и генерирует реальные деньги.

Что настораживает лисий хвост

Стремительный рост долга вызывает вопросы. Краткосрочные кредиты и займы EELT выросли на 27.9% до 970 млн руб. Совокупные обязательства подскочили на 49.4% до 4.83 млрд руб., значительно обгоняя рост активов (+32.7%). Это привело к увеличению финансового рычага: коэффициент финансовой зависимости (Обязательства/Активы) вырос с 54.5% до 61.5%.

Настораживает рост кредиторской задолженности на 59.2% до 3.29 млрд руб., что может указывать на давление со стороны поставщиков или использование «бесплатного» финансирования в ущерб репутации. И хотя денежный поток положительный, значительная его часть (5.27 млрд руб. привлеченных кредитов) обеспечена новыми займами, а не только операцией.

Взгляд в будущее

Логика бесхитростного Лиса, основанная на данных отчета, подсказывает, что компания делает ставку на сегмент нефтегазового оборудования И данный сегмент ответил на эту ставку хорошим ростом. Примечательно, что в мае 2025 года Группа получила государственную субсидию в 119 млн руб. на разработку ПО для внедрения российских IT-решений, что косвенно указывает на поддержку государства и вектор на импортозамещение. Capex за 9М 2025 составил 136 млн руб., что меньше, чем за аналогичный период 2024 года (191 млн руб.), — менеджмент, судя по всему, не наращивает агрессивно инвестиции, а скорее, оптимизирует их. Однако нужен дополнительный "разнюх" о долгосрочных драйверах роста помимо текущей конъюнктуры.

Ответьте в Telegram: Как вы думаете, сможет ли ПАО «Европейская Электротехника» (EELT) поддерживать высокие темпы роста прибыли?

Вывод

На основании анализа отчетности EELT, можно сделать вывод о сильном операционном рывке компании, особенно в нефтегазовом сегменте, и улучшении денежной генерации. Лиса это радует и не может не впечатлять. Однако есть стремительный рост долговой нагрузки и кредиторской задолженности. Это создает риски для финансовой устойчивости, особенно в условиях высокой стоимости заемных средств. Несмотря на привлекательные темпы роста, акции ПАО «Европейская Электротехника» (EELT) не включаются в Инвестиционную Копилку Foxbonza. Но лис добавляет их в «Foxbonza Коллекцию» для наблюдения: если менеджмент сможет конвертировать рост выручки в сокращение долга, история может стать очень интересной.

Инфографика

Итоговый рейтинг компании: 3 из 5.

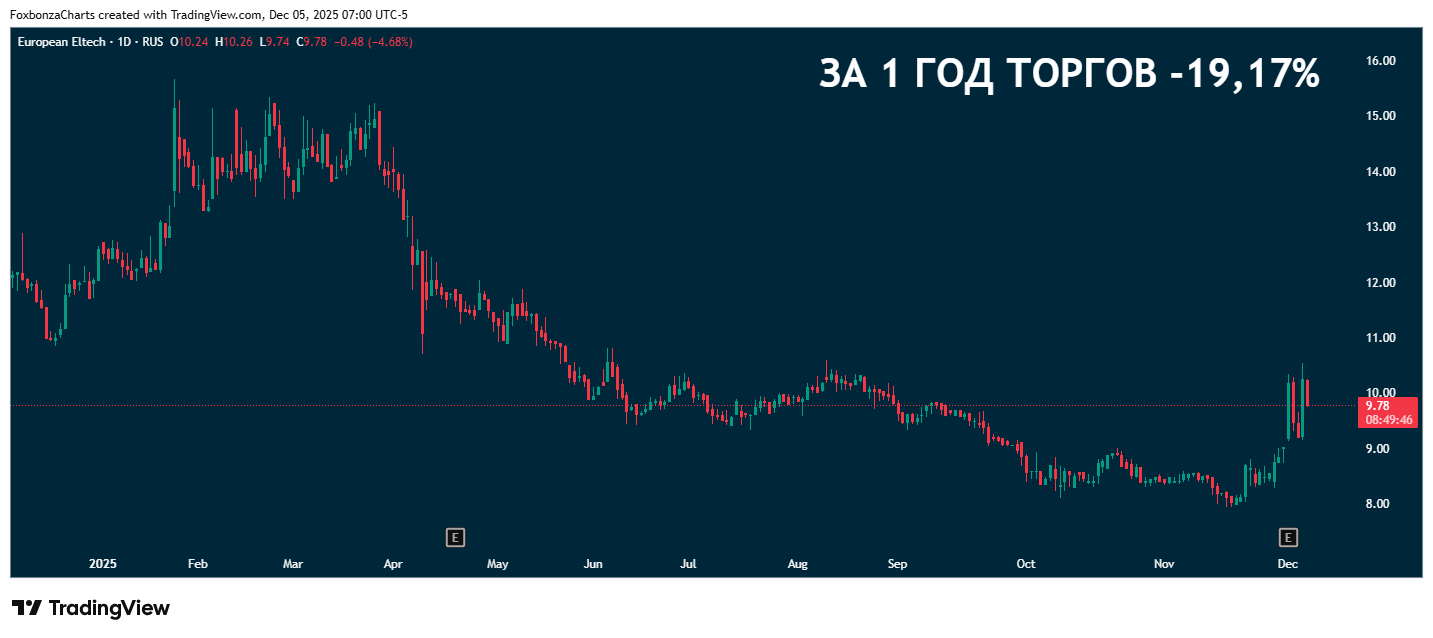

Блок: Динамика акции (Средняя оценка блока: 2 из 5)

Данные из приложенных графиков (с учетом возможных разночтений):

- За 1 год: -19.17% (согласно графику ID-RIS).

- За 3 месяца: +2.95% (график Th-RIS).

- За 1 месяц: +16.19% (график 1M).

Блок: Финансовые показатели и мультипликаторы (Средняя оценка блока: 3 из 5)

Рост выручки: Оценка 5/5. Значение: 5.72 млрд руб. (9М 2025), изменение: +23.1%. Расчет: (5 717 922 - 4 644 131) / 4 644 131 100%.

Чистая прибыль: Оценка 5/5. Значение: 0.476 млрд руб. (9М 2025), изменение: +53.6%. Расчет: (476 045 - 309 999) / 309 999 100%.

Свободный денежный поток (FCF): Оценка 4/5. Значение: 0.578 млрд руб. (9М 2025). Расчет: CFO 594 844 - Capex 136 129 = 458 715 тыс. руб. (Прим.: в отчете Capex указан как 136 129, чистый денежный поток от инвестиций +16 879 с учетом субсидий).

Рентабельность по EBITDA (Margin): Оценка 3/5. Значение: 15.7% (ориентировочно для 9М 2025). Расчет: Операционная прибыль (746 557) + Амортизация (112 628) = ~859 млн руб. / 5 717 922 100%. (EBITDA точнее не раскрыт).

Net Debt/EBITDA (Чистый долг/EBITDA): Оценка 2/5. Значение: ~3.6x (ориентировочно). Расчет: (Краткосрочные кредиты 970 400 + Долгосрочные обяз. по аренде 279 110 - Денежные средства 646 025) = ~603 млн руб. / EBITDA (~859 млн руб. за 9М, для года можно грубо оценить x1.33 = ~1143 млн руб.) = ~3.6x (оценка на годовой основе). Рост долга — негативный сигнал.

ROE (Рентабельность собственного капитала): Оценка 4/5. Значение: 21.0% (годовая оценка). Расчет: Чистая прибыль за 9М (476 045) / Средний капитал ((3 026 820 + 2 690 658)/2) (12/9) 100% ≈ 21%.

P/E (Цена/Прибыль): Оценка 3/5. Значение: ~11.8x (оценка). Расчет: Цена акции ~10.00 руб. / EPS за 9М (0.86 руб. (12/9) ≈ 1.15 руб. годовая) ≈ 8.7x. Или: Капитализация ~5.5 млрд / (ЧП за 9М 0.476 (12/9) ≈ 0.635 млрд годовая) ≈ 8.7x.

P/B (Цена/Балансовая стоимость): Оценка 3/5. Значение: ~1.8x. Расчет: Капитализация ~5.5 млрд / Собственный капитал 3 026.8 млн ≈ 1.8.

Блок: Дивиденды (Средняя оценка блока: 4 из 5)

Прогнозируемая дивидендная доходность: Оценка 4/5. Значение: ~2.5%-2.6% (ориентировочно).

Коэффициент выплат (Payout Ratio): Оценка 3/5. Ежегодный прогнозный размер дивидендов по дивидендной политике составляет 50% от чистой прибыли по отчетности МСФО.

История выплат: Оценка 4/5. Выплаты за последние 2 года (2023, 2024) подтверждены в отчете. Критерий — 3 балла, но с учетом рекомендации на 9М 2025 и стабильности, оценка повышена до 4.

Блок: Факторы роста (Средняя оценка блока: 3 из 5)

Факторы роста: В отчете прямо указаны господдержка (субсидия) и фокус на нефтегазовый сегмент, показавший взрывной рост. Однако четких долгосрочных планов или данных о портфеле заказов не раскрыто. Оценка: 3/5.

Качество менеджмента: С одной стороны, менеджмент демонстрирует способность наращивать выручку и прибыль. С другой, вызывает вопросы стремительный рост долга и кредиторки. Решение о выплате дивидендов при растущей долговой нагрузке может считаться спорным. Оценка: 3/5.

Блок: Оценка рисков (Средняя оценка блока: 3 из 5)

Финансовые риски: Высокие. Оценка 2/5. Быстрорастущая долговая нагрузка (Net Debt/EBITDA ~3.6x) и кредиторская задолженность в условиях высоких ставок.

Операционные риски: Средние. Оценка 3/5. Зависимость от рынка нефтегазового оборудования (цикличность) и условий работы в РФ (санкции, отмеченные в отчете).

Макроэкономические риски: Средние. Оценка 3/5. В отчете прямо указаны риски, связанные с экономикой РФ и геополитической ситуацией.

Спасибо, что дочитали до конца! Не является инвестиционной рекомендацией!

Комментарии (0)